尽管美国股市连创新高,华尔街多名大今年却连续卖股套现,特别是股神巴菲特为首的波克夏公司在连续七个季度内净卖出股票,累计金额接近 1320 亿美元。

到2024 年中,伯克希尔的现金及现金等价物与美国国债达到了创纪录的 2769 亿美元,显示出巴菲特对市场的谨慎态度。

巴菲特的策略一直是寻找价值被低估的公司,然而,当市场达到历史高位时,他选择了保持现金以应对潜在的市场调整。

另一名传奇投资人比尔 · 艾克曼 (Bill Ackman) 掌舵的潘兴广场资本公司 (Pershing Square Capital Management) 在第二季度进行了大规模的抛售,尽管该公司新增了 Nike (NKE-US)和布鲁克菲尔德 (Brookfield) (BN-US) 两家公司,但对其他五家公司的减持幅度远超买入。

艾克曼的投资策略通常集中於寻找被市场低估的股票,但他近期的卖出行为表明他对市场前景的担忧。

泰勒 · 史密斯 (Terry Smith) 创办的 Fundsmith 在第二季度亦经历了类似情况,其持有的 40 家公司中有 37 家被减持。史密斯以其长期持有经过时间考验的企业而闻名,但在当前高估值的环境下,他的减持行为显示出对市场风险的高度警觉。

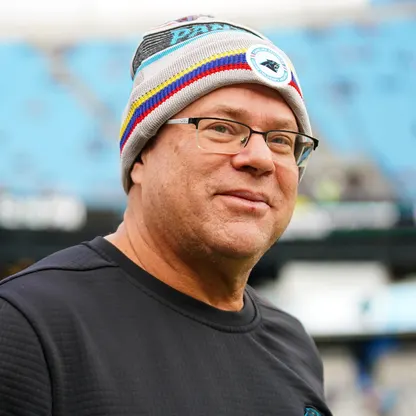

华尔街大鳄大卫 · 泰珀 (David Tepper) 创办的 Appaloosa 在第二季度积极参与卖出交易,尽管增持 9 家公司,但其中两家被完全卖出,另外 26 家被减持,尤其是对成长型股票如辉达 (NVDA-US)丶Meta (META-US) 及微软 (MSFT-US)的减持引人注目。泰珀的投资风格通常偏向於高风险高回报,但在当前的市场环境中,他选择了减少风险敞口。

尽管这些抛售行为可能被视为获利了结,但更可能是华尔街一些高明投资者发出的无声警告,暗示市场可能面临潜在风险。这些亿万富翁的行为不仅反映了他们对市场的深刻理解,也可能是对未来经济走向的预判。

当前,华尔街正经历历史上最昂贵的股市之一,本益比(P/E)成为衡量价值的重要指标。

本益率将公司的股价与每股收益进行比较,虽然本益率有其局限性,但席勒本益率(CAPE ratio)提供了更全面的价值衡量方法。席勒本益率考虑了过去十年的经济表现,并对通胀进行调整,能更好地反映市场的真实状况。

截至 10 月 9 日,标准普尔 500 指数的席勒本益率收於 37 以上,接近历史高位。历史数据显示,当席勒本益率突破 30 时,市场通常会经历显着的下跌。过去 153 年中,标准普尔 500 指数的席勒本益率仅有 6 次突破 30,其中五次之後市场至少损失 20%。这一数据无疑为当前市场的高估值敲响了警钟。

尽管高估值在短期内可能持续,但历史告诉我们,这种现象在长期内是不可持续的。

巴菲特丶艾克曼丶史密斯及泰珀的抛售行为,或许正是对当前股市高位的反应,显示出他们对未来市场波动的警惕。随着市场的不确定性增加,投资者需要谨慎对待未来的投资决策,以应对可能出现的市场调整。