最近的下跌是上升趋势一个健康调整,还是见顶步入熊巿,分析员倾向前者。这可从历史数据和基本因素见端倪。

摩根士丹利研究过去65年标普500指数的表现,发现指数见新高後35日内倘下跌,跌幅大反而是调整的机会高於出现熊市。

这也不难理解,因确认经济周期完结是要看多个经济指标,由开始至确认过程投资者是逐步减持,直至确认才出现较大沽压,加速股市下跌速度。

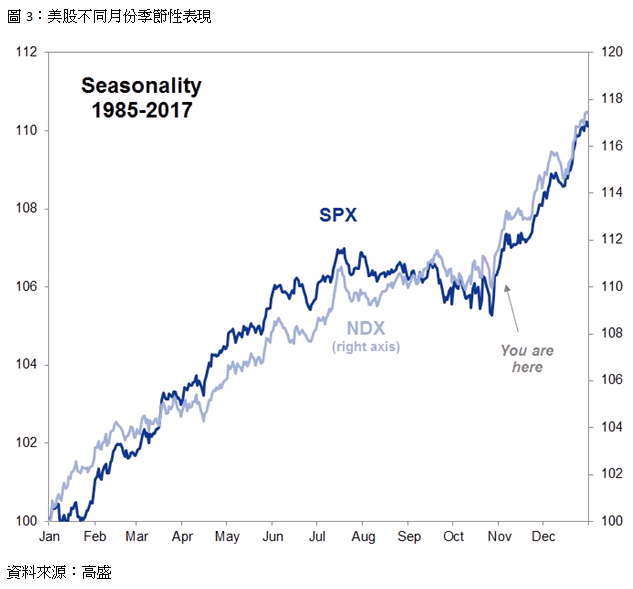

下图显示过去标普500每次见新高後35日内10大跌幅,随後9次恢复上升,只有一次(1968年11月)步入熊市,这次的幅度是7.8%,排第7位,估计是调整的机会较大。参考1985至2017年数据,美股在11月至翌年上半年是表现较好的月份,季节性效应支持年底前回升。

晶片股NVIDIA业绩令市场失望,股价最跌20%。不过,另一间晶片公司英特尔升1.5%。纽约期油靠稳,油股雪佛龙攀升1.5%。医健股UnitedHealth抽高2.28%,暂时为表现最强的道指成份股,旅游保险股Travelers Cos.亦弹升1.8%。

美国联储局副主席克拉里达(Richard Clarida)表示,目前美国联邦利率接近中性水平,保持中性利率是合理的做法。芝加哥联储银行总裁埃文斯(Charles Evans)称,美国经济表现不错,预计2018年增长3.25%,2019年增长2.5%,失业率将持续地处於4.3%附近。鉴於经济前景,联储局上调联邦基金利率至大约3.25%属合理。

基本因素方面,债券孳息曲线过去能准确预测美国经济衰退,美股见顶之前,孳息曲线都现倒挂,最近两次倒挂是2000年和2006年,美股分别在其後两个月和16个月见顶。

近期下跌相信是投资者担心加息和关税会使明年企业盈利增长放缓先行获利,现时经济数据仍是正面,除非这次和过往不一样,否则进取投资者可待出现孳息曲线倒挂时才离场。

要留意上期提及几个风险管理指标,技术指标50周平均线跌破後曾回升在其上,但执笔时已再度跌穿;VIX也回升至20水平,加上防守板块转强,技术上美股短期回试2603点机会很大,如跌穿,要减持。

保守投资者可逢高减美股

虽然看好年底前美股表现,但美股今年倘再升,将是十连升,应是强弩之末。

10年期债息再创7年新高,美国债息被视为无风险利率指标,无风险利率上升,投资者对风险资产回报要求也上升,可导致风险资产出现重估,使其价格受压。

经济处周期尾声,保守投资者可逢高减持美股,增持货币巿场基金。待10年期债息升上3厘半才开始吸纳债券丶公用和基建基金,预期美国经济最终因息口过高而放缓,届时这些资产可受惠。